【PR】アムンディ・ジャパン株式会社

欧州最大、世界でも屈指の運用会社であるアムンディが、2024年6月28日に「アムンディ・インデックスシリーズ」を立ち上げた。国内投信市場におけるインデックスファンド・ブームは2024年1月にスタートした新NISAによって、一段と加速した感があるものの、すでに多くの運用会社からインデックスファンドが提供され、商品ラインナップも豊富だ。その中で新たなインデックスファンドをシリーズで立ち上げる狙いはどこにあるのか? アムンディ・ジャパンのヘッド・オブ・ETF・インデックス・スマートベータ・セールスの佐々木康平氏に、ウエルスアドバイザー代表取締役社長の朝倉智也が聞いた。ゲストに投信ブロガーとして活躍するたぱぞう氏を迎えて、個人投資家の立場から新インデックスシリーズの魅力を語っていただいた。

アクティブ運用のアムンディから「インデックス」、たぱぞうさんの印象は?

- 朝倉:

- アムンディについて、たぱぞうさんは、どんな印象をもっていますか?

- たぱぞう氏:

- 実は今回の話をいただいて初めて知ったようなところで。自分でも網羅的に情報を追っているつもりでしたが、実際、自分が持っている情報は、けっこう偏っているんだなと感じました。

たぱぞう氏

- 朝倉:

- アムンディは、欧州ナンバーワンの運用会社で、世界でも指折りの運用残高があります。日本においてはアクティブ運用で定評ある運用会社ですが、このたび、日本でインデックスシリーズをリリースされた、その狙いと背景について教えてください。

- 佐々木氏:

- アムンディの運用資産は現在約370兆円ですが、その中で70兆円程度がインデックス関連のファンドになります。ただ、日本ではこれまでアクティブファンドを中心に提供してきましたので、インデックスファンドのイメージはないと思います。これからは、アムンディもインデックスファンドにも注力していきたいと考えています。

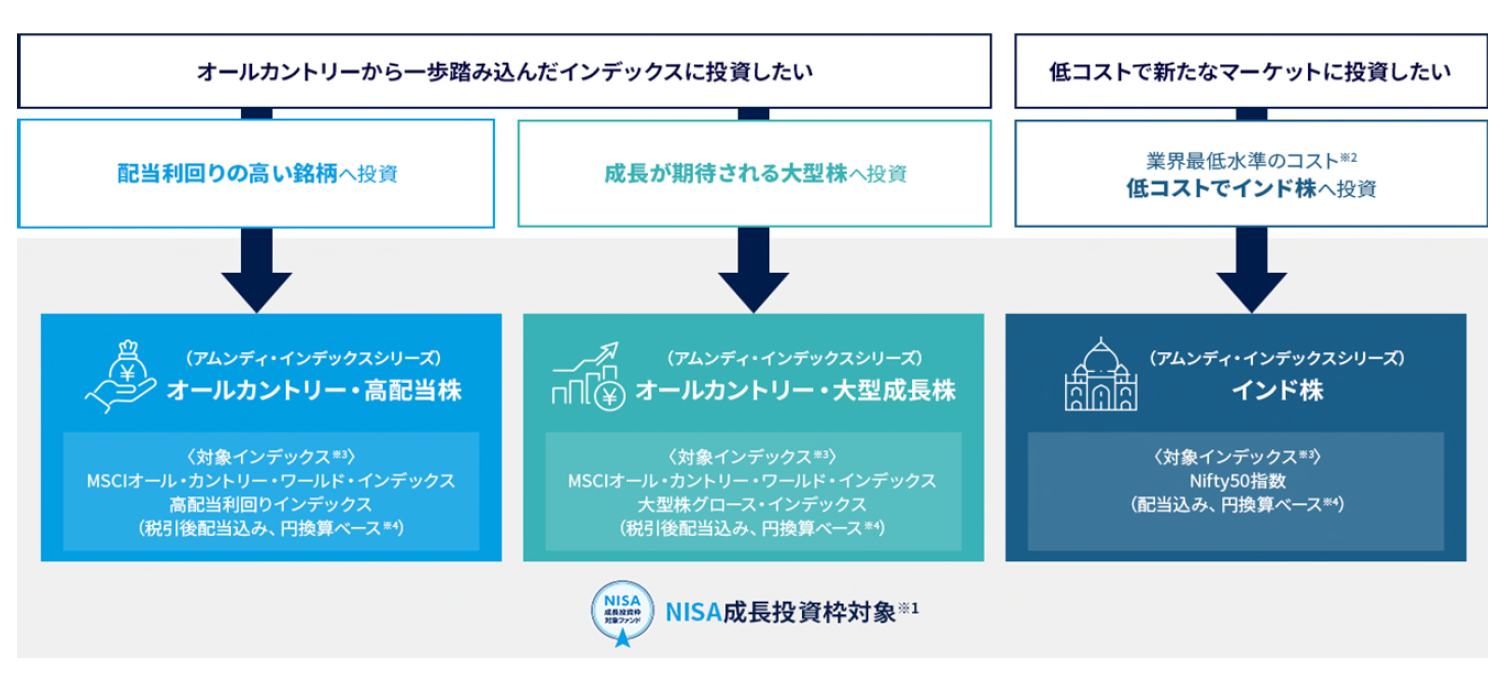

- 今回、3つのファンドをシリーズとして立ち上げました。1つは、「オールカントリー・高配当株」、「オールカントリー・大型成長株」、そして、「インド株」です。インデックスシリーズとして初めてのファンドですので、多くの方に知っていただきたいという思いから、汎用的な「高配当株」、パフォーマンスをより狙いたいという方向けには「大型成長株」、そして、今注目されている「インド株」を設定しました。

アムンディ・ジャパン株式会社

ヘッド・オブ・ETF・インデックス・スマートベータ・セールス

佐々木 康平氏

ウエルスアドバイザー株式会社

代表取締役社長

朝倉 智也

- 朝倉:

- けっこう攻めたラインナップになっていますね。世の中一般の「オールカントリー」というと、時価総額基準で約2,700銘柄の全世界の株式に投資しましょうということなのですが、「高配当株」だけ、また、「大型成長株」だけで「オールカントリー」というのは、これまでありませんでした。インド株は「Nifty50」のインデックスファンドで最低水準の信託報酬率になっています。たぱぞうさんは、アクティブとインデックスの使い分けについて、どのように考えているのですか?

- たぱぞう氏:

- インデックスファンドは、投資のタイミングを計って資産をドンと投入するのにはやりやすいかなと思います。コロナ・ショックの時に感じたのですが、タイミングを計ってある程度大きな金額で投資しようと思ったら、指数を使った売買はすごくいいと気が付きました。

- ただ、そのようなことをしなくても、今は積み立てていいものをずっと持っていれば資産の増加が期待できるので、もし、20年前に投資を始めた頃に今のようにインデックスファンドが揃っていたら、個別株式への投資はやらなかったかもしれません。そのくらい、今のインデックスファンドは良いものがあると思います。

- 朝倉:

- 個別銘柄でもずっと10年、20年にわたって継続して伸びる会社を見極めるのはなかなか難しいですよね。

- たぱぞう氏:

- 「NYダウ(30種)」でも最初から今まで残っている企業は1つもなく、インデックスの中で入れ替えをしていますよね。

アムンディ・インデックスシリーズのラインナップ

- 朝倉:

- 今回の3本のファンドにした狙いと、どのような投資家の皆様に買っていただきたいとお考えなのでしょうか?

- 佐々木氏:

- 第一に、多くの方々が既に「オールカントリー」のインデックスファンドに投資をされているということです。一方で、「オールカントリー」というインデックスファンドがすべての投資家のニーズにマッチしているのだろうか、投資目的に合致しているのかというと、多分そうではないと思います。

- たとえば、「高配当株」を買いたいと思ったときに、一つ一つの銘柄の配当利回りをチェックして、さらに、その配当利回りで、実際に配当が毎回でているのかをチェックすることは、ハードルが高いと思います。その点、今回の「高配当株」インデックスは、600銘柄程度に投資をしますが、配当利回りが高い銘柄、持続的な配当が可能と考えられる銘柄を選んで投資をし、その得られた配当を、分配金として投資家の方々に分配します。配当もほしい、全世界の株式にも投資をしたいという方にはぴったりなファンドではないかと思います。

- 「大型成長株」は、直近は大型テック企業を中心とする相場になっていますので、そのような銘柄に投資したいと考える方には「大型成長株」が一つの投資対象になると思います。

- また、「インド株」は、ホットスポットになっていると思います。「オールカントリー」にもインドは入っているのですが、今のウエイトは2%くらいと非常に小さくなっています。「Nifty50」に極めて低コストで投資ができる投資信託になっていますので、インド株にダイレクトに投資したいとお考えの方にお勧めです。

アムンディ・ジャパン株式会社

ヘッド・オブ・ETF・インデックス・スマートベータ・セールス

佐々木 康平氏

- 朝倉:

- 今、「オールカントリー」に投資している方も、今回の3つのファンドに投資することで、少し違った組み合わせになります。3つあると、一人ひとりが組み合わせを考えられるメリットもありますね。

- 佐々木氏:

- 「オールカントリー」の47カ国に分散投資をするということで始めてみたけれど、慣れてくると、「より配当がほしい」というのが自分の投資目的だったなとか、「より新興国の成長に期待したい」というのが自分の思いだったとか、いろいろと考えられると思います。その期待にお応えできる商品を用意しました。

2024年6月設定

アムンディ・

インデックスシリーズ

- ※1 NISAの「成⻑投資枠(特定⾮課税管理勘定)」の対象ファンドですが、販売会社により取り扱いが異なる場合があります。詳しくは販売会社にご確認ください。

- ※2 2024年4月末現在運用中の国内公募投資信託(インデックス型)のうちインド株を主要投資対象とする8ファンド⽐。出所:各社ホームページの情報等を基に、アムンディ‧ジャパン株式会社が作成。

- ※3 各ファンドの対象インデックスに連動する投資成果を⽬標として運⽤を⾏います。使用した指数の権利についてはページ末尾をご参照ください。

- ※4 米ドルベースの指数を基に、アムンディ‧ジャパン株式会社にて円換算しています。

たぱぞうさんも納得!インデックスを組み合わせる楽しみ

- 朝倉:

- 今回の3本のファンドは素晴らしい観点だと思うのですが、たぱぞうさんはどう思われますか?

- たぱぞう氏:

- とても良いと思います。私のブログの読者の皆さんもコアにするアセットはあまり迷わないのです。だいたい、「オールカントリー」、「S&P500」、「VTI(全米株式)」とかになります。皆さん迷われるのは、サテライトで自分のポートフォリオに色を付ける時にどうするかです。この3つのファンドはまさに今の投資家の方々のニーズに沿った3本だと思います。

たぱぞう氏

- 朝倉:

- 今後のシリーズの計画は?

- 佐々木氏:

- アムンディ・インデックスシリーズとしてリリースした商品ですから3本で終わりとは考えていません。私どもは、「オールカントリー」と「S&P500」の次に何が欲しいのか、という投資家の方々のニーズにお応えする商品を用意したいと考えています。

たぱぞうさんも気になる「オールカントリー」の「高配当株」と「大型成長株」の妙

- 朝倉:

- この3本の中で気になるのはありますか?

- たぱぞう氏:

- 全部気になりますね。「高配当株」も「オールカントリー」を対象にしながら年4%近い利回りがでています。こういうのは、あまりなかったと思います。日本株で4%近いものはあったかもしれませんが、全世界でなおかつ高配当というのは、これまでなかったと思います。

- また、大型テックと今の産業革命の流れは無視できないと思っています。大型テック、大型グロースが伸びると考えている人には、大型株に絞った方が良いでしょう。今年の好調な「S&P500」は、9月末までに20.8%上昇していますが、より時価総額の大きな大型株で構成した「S&P100」だと26%超のリターンになっています。資産形成期にある方には特に、高成長株を。全米だと怖いと考える方には全世界の成長株、大型株に寄せた成長株はニーズがあると思います。

- 朝倉:

- この意見について佐々木さんは、どう思われますか?

- 佐々木氏:

- 「オールカントリー」にしたメリットに関しては、これまでに米国株の高配当という投資信託が出ていますが、米国株はどうしても配当利回りが他の国よりも少し低い傾向があって、そこで配当を高めようとすると少し無理をする必要があります。

- 「オールカントリー」をユニバースにすると約2,700銘柄の中から600銘柄程度を選ぶということになりますので、たとえば、米国株のウエイトは「オールカントリー」ですと6割くらいになりますが、これが「高配当株」で絞ると5割くらいにまで少し下がりますし、いろいろな国の配当の高い銘柄をバランスよく組み入れられます。また、半年に1度、銘柄がブラッシュアップされますので、その時々で配当利回りが高く、配当がしっかり出ている銘柄を全世界株の中から選ぶというスキームは、他にはないと思います。国内初めての商品ですので、自信をもってアピールしていきたいと思っています。

- 朝倉:

- 「高配当株」のトップ10にはスイスのネスレやノバルティスが入っていて、米国でもエクソンモービルとかプロクター・アンド・ギャンブル、コカ・コーラ、ジョンソン・エンド・ジョンソンなどが入っています。マグニフィセント・セブンと言われるような大型成長株とは、大きく異なる、いわゆるバリュー系の銘柄群になります。「オールカントリー」のインデックスファンドは、「マグニフィセント・セブン」の組入比率が高いので、それと、高配当を組み合わせれば魅力的だなと思います。

- 佐々木氏:

- 「高配当株」は基本的にバリュー色が強くなります。マーケットが上がっていくタイミングはグロース相場の色合いが強くなりがちで、その場合は、大型成長の方がパフォーマンスが良くなりやすく、反対に下落相場の時には、高配当株の方がパフォーマンスが良くなりやすいという傾向があります。マーケットが弱いなと感じる時には高配当株のウエイトを高めるような投資の仕方もできます。

- 実際に2000年から、「高配当株」と「オールカントリー」を持っていた場合はどうなるかを振り返ると、2000年から2019年までは「高配当株」の方がパフォーマンスが良かったのです。これは、下落相場でそれほど下落していなかったために、その後の上昇相場に付いていきやすかったという部分があります。「大型成長」と「高配当株」を使い分けることもできると思います。

- 朝倉:

- 景気に不透明感が高まってきていますから、こういう時だからこそ、組み合わせをしていくことも必要ですね。

- たぱぞう氏:

- 今から、10年、15年前の米国株ブロガーは多くの人が高配当株投資をしていました。投資研究の世界的な権威であるジェレミー・シーゲル先生も、グロースには「成長の罠」というのもあるので、しっかりインカムを得て、それを再投資していくのだとおっしゃっていて、それが広く支持されていました。コロナでトレンドがハイテク一辺倒になってしまいました。時代ですね。

- 朝倉:

- バリュエーションをみると、株価収益率とかPBR(株価純資産倍率)とか、いろんな指標を使いながらも、バリュー系とかは比較的割安ですね。そういうところを自分で検討してチョイスできるようになるのはいいことだと思います。

- たぱぞう氏:

- これらは信託報酬も安いですね。特に、「高配当株」の場合は、同じ指数をトラックしているファンドが他にありませんよね。世界初ですよね。それが、0.15%でできているから、全世界株式の高配当版として「この水準で他の運用会社が出せるのか」という挑戦状のようなところがありますよね。

- 佐々木氏:

- 今の日本の個人投資家の投資商品に対する投資の伸び方は、圧倒的に高いものがあります。そこに対して、私どももチャレンジャーとして頑張りたいという思いもあります。

たぱぞう氏

アムンディ・ジャパン株式会社

ヘッド・オブ・ETF・インデックス・スマートベータ・セールス

佐々木 康平氏

ウエルスアドバイザー株式会社

代表取締役社長

朝倉 智也

「インド株」もすごい!国内最低水準の手数料

- たぱぞう氏:

- インド株も好調ですね。

- 佐々木氏:

- インド株は0.255%という信託報酬になります。

- たぱぞう氏:

- これは「Nifty50」連動型で日本で最安値ですね。

- 佐々木氏:

- そうです。インド株のインデックスは日本ではまだ歴史が浅いというところがあって、去年初めて出てきた商品群ですので、フィーのところはまだ比較的高い水準にあります。ここは、他よりもコストを低くしてチャレンジしました。「インド株」は成長する分野として注目度も高いので、私どもの商品を使っていただきたいと思います。

アムンディ・ジャパン株式会社

ヘッド・オブ・ETF・インデックス・スマートベータ・セールス

佐々木 康平氏

- たぱぞう氏:

- 「インド株」は特にADR(米国預託証券)で出ているのがあまりぱっとしない銘柄です。私も2010年くらいにインドネシア株とかインド株とか個別の株を選ぼうと物色したことがあるのですが、インド株については、株価指数に対して個別のADRの値動きがあまりぱっとしなかったという印象があります。その指数が、これだけ安く買えるのであれば、それが最適解になるのではないかと思います。

たぱぞう氏

『NISA成長投資枠対象!アムンディ・インデックスシリーズ、誕生。』

●お申込みにあたっては、交付目論見書等を必ずご確認の上、ご自身でご判断下さい。

●投資リスク、手続き・手数料等については、以下のファンド詳細ページの投資信託説明書(交付目論見書)をご確認ください。

投資リスク

ファンドは、主として株式など値動きのある有価証券(外貨建資産には為替変動リスクがあります。)に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではありません。ファンドの基準価額の下落により、損失を被り投資元本を割り込むことがあります。ファンドの運用による損益はすべて投資者に帰属します。なお、投資信託は預貯金とは異なります。

基準価額の主な変動要因としては、価格変動リスク、為替変動リスク、信用リスク、流動性リスク、有価証券先物取引等に伴うリスク、カントリーリスク等が挙げられます。なお、基準価額の変動要因(投資リスク)はこれらに限定されるものではありません。詳しくは、投資信託説明書(交付目論見書)の「投資リスク」をご覧ください。

ファンドの費用

(アムンディ・インデックスシリーズ)オールカントリー・高配当株

(アムンディ・インデックスシリーズ)オールカントリー・大型成長株

〈投資者が直接的に負担する費用〉

| 購入時手数料 | ありません。 |

|---|---|

| 信託財産留保額 | ありません。 |

〈投資者が投資信託財産で間接的に負担する費用〉

| 運用管理費用 (信託報酬) |

信託報酬の総額は、投資信託財産の純資産総額に対し年率0.165%(税抜0.15%)以内を乗じて得た金額とし、ファンドの計算期間を通じて毎日、費用計上されます。 【支払方法】毎計算期末または信託終了のときに、投資信託財産中から支弁します。 |

|---|---|

| その他の 費用・手数料 |

その他の費用・手数料として下記の費用等が投資者の負担となり、ファンドから支払われます。

|

ファンドの費用

(アムンディ・インデックスシリーズ)インド株

〈投資者が直接的に負担する費用〉

| 購入時手数料 | ありません。 |

|---|---|

| 信託財産留保額 | ありません。 |

〈投資者が投資信託財産で間接的に負担する費用〉

| 運用管理費用 (信託報酬) |

託報酬の総額は、投資信託財産の純資産総額に対し年率0.2805%(税抜0.255%)以内を乗じて得た金額とし、ファンドの計算期間を通じて毎日、費用計上されます。 【支払方法】毎計算期間の最初の6ヵ月終了日および毎計算期間末または信託終了のときに、投資信託財産中から支弁します。 |

|---|---|

| その他の 費用・手数料 |

その他の費用・手数料として下記の費用等が投資者の負担となり、ファンドから支払われます。

|

◆ファンドの費用の合計額については、保有期間等に応じて異なりますので、表示することはできません。

◆ファンドの費用については、本書作成日現在の情報であり、今後変更される場合があります。

| 当資料のお取扱いについてのご注意 ■当資料は、アムンディ・ジャパン株式会社が作成したお客様向け資料であり、法令等に基づく開示資料ではありません。■ファンドの購入のお申込みにあたっては、販売会社より投資信託説明書(交付目論見書)をあらかじめまたは同時にお渡しいたしますので、お受取りの上、内容は投資信託説明書(交付目論見書)で必ずご確認ください。なお、投資に関する最終決定は、ご自身でご判断ください。■当資料は、弊社が信頼する情報に基づき作成しておりますが、情報の正確性について弊社が保証するものではありません。また、記載されている内容は、予告なしに変更される場合があります。■当資料に記載されている事項につきましては、作成時点または過去の実績を示したものであり、将来の成果を保証するものではありません。また、運用成果は実際の投資家利回りとは異なります。■投資信託は、元本および分配金が保証されている商品ではありません。■投資信託は値動きのある証券等に投資します。組入れた証券等の値下がり、それらの発行者の信用状況の悪化等の影響による基準価額の下落により損失を被ることがあります。したがって、これら運用により投資信託に生じた利益および損失は、すべて投資者の皆様に帰属いたします。■投資信託は預金、保険契約とは異なり、預金保険機構・保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じてご購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。■投資信託のお申込みに関しては、クーリングオフの適用はありません。 |

当資料で使用した指数の権利について

- MSCIの各インデックスは、MSCI Inc.が開発した株価指数です。同指数に関する著作権、知的財産権その他一切の権利ははMSCI Inc.に帰属します。また、MSCI Inc.は、同指数の内容を変更する権利および公表を停止する権利を有します。

- 「(アムンディ・インデックスシリーズ)インド株」(以下「ファンド」といいます。)は、NSE INDICES LIMITED(以下「NSEIL」といいます。)によって支援、保証、販売促進されているものではありません。NSEIL は、ファンドの受益者または一般の方に対して、証券投資全般またはファンドへの投資の是非、またはインドの株式市場全体のパフォーマンスに連動する能力に関して、明示または黙示を問わず、いかなる表明または保証も行いません。NSEIL とアムンディ・ジャパン株式会社(以下「アムンディ」といいます)の関係は、NSEIL がアムンディまたはファンドに関係なく決定、構成、算出する指数およびその指数に関連する特定の商標および商号の使用許諾に関してのみです。NSEIL は、Nifty50 指数を決定、構成、算出するにあたり、アムンディまたはファンドの受益者のニーズを考慮する義務を負いません。NSEIL は、ファンドの設定時期、設定基準価額、設定口数の決定、またはファンドを換金するための算式の決定もしくは算出について責任を負わず、またそれらに関与していません。NSEIL は、ファンドの管理、販売または取引に関していかなる義務または責任も負いません。NSEIL は、Nifty50 指数またはそこに含まれるデータの正確性、完全性を保証するものではなく、その誤り、欠落、または中断に対していかなる責任または義務も負わないものとします。NSEIL は、明示または黙示を問わず、アムンディ、ファンドの受益者、またはその他の個人または団体が Nifty50 指数またはそこに含まれるデータを使用することによって得られる結果について、いかなる保証もいたしません。NSEIL は、明示的または黙示的な保証を行わず、Nifty50 指数またはそこに含まれるデータに関して、商品性、特定の目的または使用に対する適合性のすべての保証を一切いたしません。上記に関わらず、NSEIL は、ファンドから生じる、またはファンドに関連するいかなる請求、損害または損失(直接的、特別的、懲罰的、間接的、または派生的損害(逸失利益を含む)を含む)について、たとえそのような損害の可能性が通知されていたとしても、一切の責任を負いません。投資家は、ファンドを購入することにより、上記条項の免責事項を承認、理解、承諾したものとみなされ、これに拘束されるものとします。

- 当資料中に引用した各インデックス(指数)の著作権・知的財産権およびその他一切の権利は、各インデックスの算出元に帰属します。また各インデックスの算出元は、インデックスの内容を変更する権利および発表を停止する権利を有しています。

- 当資料中に引用した各インデックス(指数)の詳細は、アムンディ・インデックスシリーズのファンドで使用している指数とその権利について(https://www.amundi.co.jp/fund/focus/index-series/index)をご覧ください。