NISA「コラム」

トレンドから見る、新NISAのつみたて投資枠活用術

2022年12月16日、日本政府は2023年度税制改正大綱をまとめ、その中でNISA(少額投資非課税制度)の拡充を閣議決定し、投資枠の拡大や投資期間の恒久化など、様々な点で現行NISAから変更が行われた。今回は、新NISAの中で新たに設定されたつみたて投資枠、成長投資枠のうち、つみたて投資枠について詳しくみていきたい。

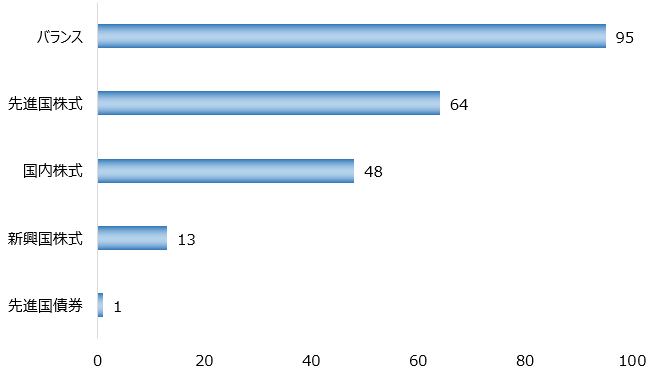

カテゴリーの分布では、バランス型のラインナップが最多

新NISAのつみたて投資枠では、現行のつみたてNISAの年間投資額である40万円から120万円に拡充、非課税保有期間が20年間から無期限に変更され、より長期で保有できるような制度に変更となった。投資対象商品は現行のつみたてNISAから変更はなく、金融庁が指定したファンドが対象となっており、最新(2023年2月9日時点)では221本のファンドが投資対象となっている。対象ファンドの内訳をみると、株式や債券など、幅広い資産を投資対象とするバランス型ファンドが95本と最も多く、次いで先進国株式を主要投資対象とするファンドが64本、国内株式を主要投資対象とするファンドが48本となっている。(図表1参照)

図表1:つみたてNISA対象ファンドの内訳

- 2023年2月9日時点

- 出所:ウエルスアドバイザー作成

現行のつみたてNISAでは、米国株式を主要投資対象とするファンドが人気を集める

次に、現行のつみたてNISAにおいて、人気となっているファンドはどのようなファンドか調べた。SBI証券において、2023年2月末時点における買付金額の上位ファンドを調べたところ、第1位は「SBI・V・S&P500インデックス・ファンド」、次いで「eMAXIS Slim全世界株式(オール・カントリー)」、「eMAXIS Slim米国株式(S&P500)」となり、上位3本のうち2本が米国株式を主要投資対象とするファンドとなった。(図表2参照)

図表2:SBI証券における、買付金額上位10ファンド

| 順位 | ファンド名 | 運用会社 | カテゴリー | 信託報酬 (税込、%) |

|---|---|---|---|---|

| 1 | SBI・V・S&P500インデックス・ファンド | SBIアセット | 国際株式・北米(F) | 0.09 |

| 2 | eMAXIS Slim全世界株式(オール・カントリー) | 三菱UFJ国際 | 国際株式・グローバル・含む日本(F) | 0.11 |

| 3 | eMAXIS Slim米国株式(S&P500) | 三菱UFJ国際 | 国際株式・北米(F) | 0.10 |

| 4 | SBI・V・全米株式インデックス・ファンド | SBIアセット | 国際株式・北米(F) | 0.09 |

| 5 | <購入・換金手数料なし>ニッセイ 外国株式インデックスファンド | ニッセイ | 国際株式・グローバル・除く日本(F) | 0.10 |

| 6 | eMAXIS Slim先進国株式インデックス | 三菱UFJ国際 | 国際株式・グローバル・除く日本(F) | 0.10 |

| 7 | eMAXIS Slimバランス(8資産均等型) | 三菱UFJ国際 | バランス | 0.15 |

| 8 | SBI・全世界株式インデックス・ファンド | SBIアセット | 国際株式・グローバル・含む日本(F) | 0.11 |

| 9 | 楽天・全米株式インデックス・ファンド | 楽天 | 国際株式・北米(F) | 0.16 |

| 10 | eMAXIS Slim全世界株式(除く日本) | 三菱UFJ国際 | 国際株式・グローバル・除く日本(F) | 0.11 |

- 2023年2月末時点

- (F)は為替ヘッジなし

- 出所:SBI証券

トップ10にはバランス型ファンドや全世界の株式を投資対象としたファンドがランクインしている一方、トップ3以外にも米国株式を主要投資対象とするファンドが2本ランクインしており、米国株式に対する投資家からの根強い人気が伺える。実際に、NYダウはつみたてNISAが開始された2018年1月末から2023年2月末までで24.89%、S&P500は40.60%いずれも上昇しており、同指数の上昇に伴って投資家からの人気を集めていたことが分かる。同じNYダウに連動するファンドやS&P500に連動するファンドは複数あるため、同じ指数に投資を行うファンドであれば信託報酬等などのコストをしっかり確認したい。

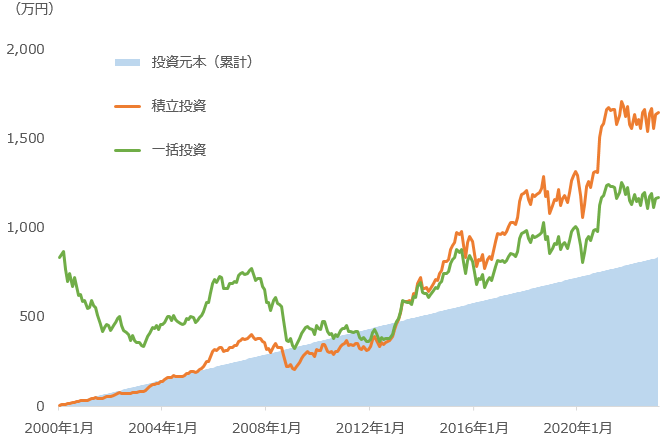

積立投資と一括投資ではどの程度リターン差が生じているのか

投資を行う場合、一括で投資を行う方法と、毎月一定額投資に資金を回す積立投資の2種類がある。積立投資と一括投資をした場合の投資金額の評価額はどのようになるのか、日経平均株価に投資を行ったと仮定し、シミュレーションを行った。下の図は、2000年1月末から2023年2月末まで毎月3万円ずつ計834万円を日経平均株価に積立投資をした場合と、2000年1月末に834万円を一括投資した場合の投資元本の時価評価額の推移である。2023年2月末時点における評価額は、積立投資が1,646万円、一括投資が1,171万円と、積立投資の評価額は投資元本を812万円、一括投資を475万円いずれも上回っており、積立投資の方がより運用成績が良好であるという結果となった。(図表3参照)

図表3:日経平均株価に投資を行ったと仮定した場合の投資金額の推移

- 投資元本(累計)=毎月3万円ずつ月末に投資を行った場合の合計額、

積投資=当月末の日経平均株価で購入したと仮定し、当月末で時価評価、

一括投資=2000年1月末に一括投資した投資元本を隔月末で時価評価 - 期間:2000年1月末~2023年2月末(月次)

- 出所:ウエルスアドバイザー作成

また、積立投資の評価額が投資元本、一括投資の評価額を上回ったことに加え、一括投資と比較した場合、積立投資の方が変動幅を抑制できるという点も、積立投資のメリットの一つである。

つみたてNISAについてのまとめ

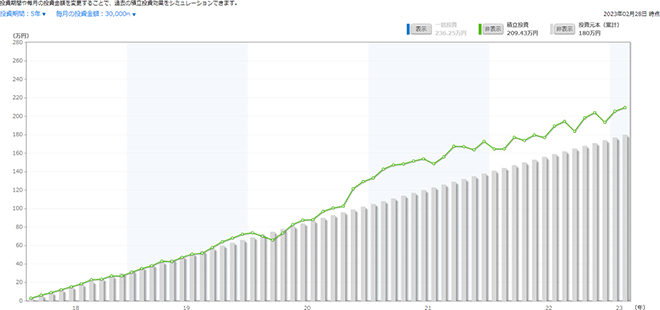

今回の新NISAの発表を受け、これから新たにNISA口座を開設する投資家が増えてくることも予想される。一方、NISA口座の総数が証券会社でトップであるSBI証券では、つみたてNISAの口座の5割が稼働しておらず、口座を作ったまま放置されているなどの課題もある。要因としては、NISAの制度に対する理解不足や、どの投資信託を選べばよいか分からないなどといったことが原因であると考えられる。金融庁が開示しているつみたてNISAの対象ファンドは221本あるため、どのファンドへの投資が適切か迷う投資家も多いと思うが、ウエルスアドバイザーにおいて、投資対象国、投資対象資産、コストなどを確認すると、それぞれのファンドの差異がみえてくる。また、ウエルスアドバイザーでは積立期間、積立金額を設定することで、過去の積立投資効果をシミュレーションすることも可能であるため、ぜひ活用したい。(図表4参照)。積立投資のシミュレーションや、ファンド詳細について確認し、自身の投資したい資産や、国・地域を踏まえて新NISAのつみたて投資枠を活用し、長期での資産形成に役立てることが望ましい。

図表4:ウエルスアドバイザーの積立投資シミュレーション

- 出所:ウエルスアドバイザー作成

次回では、新NISAの成長投資枠について詳しくみていく。

最新記事

- 「eMAXIS Slim」の「オルカン」と「S&P500」が利用者500万人突破も目立ち始めた格差(2025/7/23 17:30)

- 株価波乱で浮かび上がった「オルカン」の分散効果、ランキング上位に「ゴールド」や「インド株」も(2025/6/04 17:30)

- 根強い「オルカン」人気、ランクダウンの「FANG+」はパフォーマンスで見直しも =ネット証券の投信積立契約件数ランキング25年4月(2025/5/08 17:30)

- 新NISAスタート後に始めた「オルカン」つみたて投資が初めての評価損、今つみたて投資者がなすべきことは?(2025/4/30 17:30)

- 「S&P500」のトップは続くが円高で収益悪化、トランプ政権が「ゴールド」の追い風? =ネット証券の投信積立契約件数ランキング25年2月(2025/3/05 17:30)

- 新NISAの1年目の決算、「オルカン」や「S&P500」の積立投資の結果は?(2025/2/26 17:30)