NISA「ニュース」

日米の株価急落で知る長期投資の意義、新NISA開始からの日経平均株価つみたて投資がマイナス評価に転落

7月末の日銀の金融政策決定会合で0.25%程度の利上げが決定されて以降、急速な円高と株安が始まった。その結果、日経平均株価連動型のつみたて投資の評価がマイナスに転じてしまった。8月2日の日経平均株価の下落幅は2216円、1日で5.8%の下落率になった。そして、週明け5日には4451円安と12.40%の急落となった。5日の終値は31458円で、昨年末の3万3464円を突き抜けて下落した。7月11日の史上最高値4万2224円からの下落率は25.50%となり、「弱気相場」に入った。このような大きな株価の下落によって、特に、新NISAをきっかけに投資を始めた方は、大きな不安を抱えたのではないだろうか?

実際に、たとえば、今年1月から月末に日経平均株価に連動するインデックスファンドの「<購入・換金手数料なし>ニッセイ 日経平均インデックスファンド」を使って毎月1万円のつみたて投資を実行した場合、8月2日時点では投資元本が7万円に対し、評価額は6万5084円であり、約5000円のマイナス評価に転じてしまった。7月末時点では元本7万円に対して評価額が7万852円とプラス評価を維持していたものが、一気にマイナスに転じてしまった。毎月末ベースでは一度もマイナス評価になったことがなかっただけに、この8月2日と5日の下落には肝を冷やしているかもしれない。

株式に投資している限り、このような下落場面に遭遇することはある。日経平均株価の下落についても、5日の下落率が12.40%の下げだったが、かつては、1日で14.90%の下落(1987年10月20日)を経験したこともあり、10%を超える下落率は過去に4回記録している。もっと大きく下落することもあるのだ。反対に、1日で14.15%上昇(2008年10月14日)するようなこともある。株価は時々の環境によって大きく動くことがある。投資信託を使って資産形成に取り組む場合は、そのような株価の上下動に一喜一憂することなく、長期の目線で辛抱強く投資を続けることが重要だ。

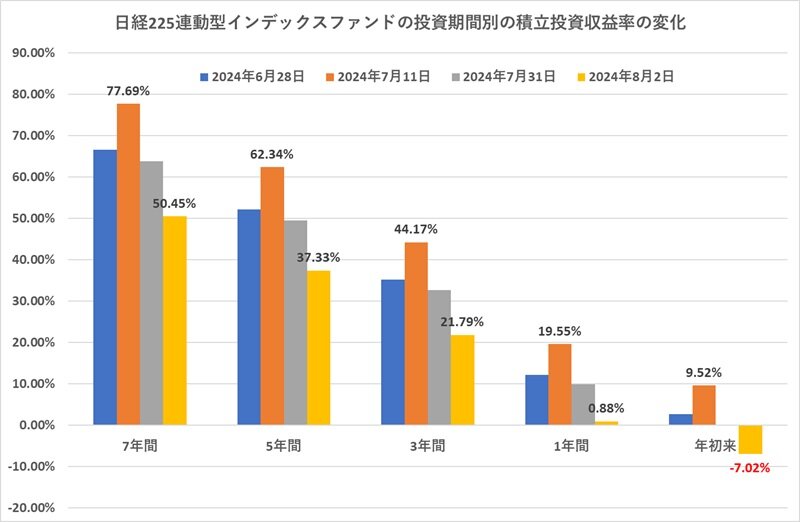

実際に、年初から積立投資を開始して積立期間が7カ月間の成績でマイナス7.02%という含み損の状態になってしまっているが、これが昨年の8月から1年間にわたって積立投資をしていた場合、8月2日時点でも0.88%のプラスとまだ評価益が残っている状態だ。さらに遡って過去3年間にわたって積立投資をしていた場合は、プラス21.79%、5年間の場合はプラス37.33%、7年間であればプラス50.45%だ。7年間の積立投資の結果、投資元本よりも50%以上の投資収益が残っていれば、今回の価格下落も大きな痛手とは感じないのではないだろうか。

もちろん、長期に投資していたとしても株価下落の影響はある。たとえば、7年間の積立投資の場合でも、日経平均株価が史上最高値を付けた7月11日の時点では投資収益率は77.69%だった。その収益率が50.45%に目減りしてしまったというのが現実だ。7年前の2017年8月には、日経平均株価は1万9900円台で、「<購入・換金手数料なし>ニッセイ 日経平均インデックスファンド」の基準価額は1万1000円台だった。それが、今では日経平均株価は下落したとはいえ3万5900円台、ファンドの基準価額は2万2800円台だ。投資を開始した7年前の水準から比べると、依然として高い水準にあるため、今回の下落相場でもそれほど不安を感じることもないだろう。

このような投資の安心感は、積立投資期間が長ければ長いほど、より大きな安心感を得られる。1年程度では、もはや株価が34年ぶりに史上最高値を更新したという上昇分をも吐き出してしまっている。少なくとも3年間くらいは継続して積立投資を行っていれば、8月2日時点でも20%を超える含み益があるため安心感を持てるのではないだろうか。3年、5年、10年、20年と、長期にわたって投資を継続することが、株価の変動に耐える力になる。

ただ、8月2日に発表された米7月の雇用統計では、非農業部門雇用者数が11.4万人増と予想の17.5万人増から大幅に悪化。平均時給も3年ぶりの低い伸び率になった。失業率も4.3%と4カ月連続で上昇した。この雇用統計の悪化は直接的に米国の金融政策の変更と結び付けて考えられ、9月のFOMCでの利下げ開始が確実視されるとともに、下げ幅も従来の0.25%ではなく、0.50%という見方が台頭した。この雇用統計だけで、米国が景気後退(リセッション)に入るということが確信されたわけではないものの、今後の景気見通しに対して相当弱気になってきたようだ。NASDAQ総合指数は7月10日の史上最高値からの下落率が10%を超えた。米国の株価下落が、日本の株価を押し下げる要因にもなる。この米国株の下落が、週明けの日本株の急落につながっている。

また、このような米国株の下落は、「S&P500」連動型のファンドや「全世界株式(オール・カントリー)(MSCI-ACWI)」連動型のファンドで積立投資をしている投資家に痛手になる。これら海外の資産への投資も長期の目線で考えれば、日経平均株価に連動するファンドで検証したことと同様の結果が得られる。半年、1年の結果だけで判断せず、3年、5年という期間を考えることが重要だ。決して、この数日の株価の動きだけで、「株価の値上がりは終わった」と早計な判断をしてしまわないようにしたい。いつとは予想できないが、いずれは、日経平均株価もS&P500やMSCI-ACWIも史上最高値を再び更新することになる。株式への投資は、長期に取り組むことが重要だということを忘れないことだ。(グラフは、日経平均株価連動型ファンドの積立投資の期間別収益率の変化)

最新記事

- 「eMAXIS Slim」の「オルカン」と「S&P500」が利用者500万人突破も目立ち始めた格差(2025/7/23 17:30)

- 株価波乱で浮かび上がった「オルカン」の分散効果、ランキング上位に「ゴールド」や「インド株」も(2025/6/04 17:30)

- 根強い「オルカン」人気、ランクダウンの「FANG+」はパフォーマンスで見直しも =ネット証券の投信積立契約件数ランキング25年4月(2025/5/08 17:30)

- 新NISAスタート後に始めた「オルカン」つみたて投資が初めての評価損、今つみたて投資者がなすべきことは?(2025/4/30 17:30)

- 「S&P500」のトップは続くが円高で収益悪化、トランプ政権が「ゴールド」の追い風? =ネット証券の投信積立契約件数ランキング25年2月(2025/3/05 17:30)

- 新NISAの1年目の決算、「オルカン」や「S&P500」の積立投資の結果は?(2025/2/26 17:30)