NISA「ニュース」

新NISAで失敗しない商品選択のポイントは? 投資信託は株価指数や類似商品との比較も重要

2024年1月にスタートする「新NISA」は、非課税限度額が1人当たり1800万円という大きな枠になり、かつ、生涯利用できる。たとえば、夫婦2人の世帯では合計3600万円の非課税枠が活用できるため、住宅取得のための頭金や老後の資金づくりなど、様々な目的に応じた資産形成ができる。ただ、「新NISA」で購入できるのは、投資信託(ETF、REITを含む)、もしくは、上場株式に限られる。選択した商品の内容、その投資タイミングによっては、投資した元本を評価額が割り込んでしまうこともある。「新NISA」によって資産を増やすためには、どのような点に気を付けて商品を選べばよいのだろうか? 商品選択にあたって気を付けるポイントを整理しておきたい。

まず、第一に重要なことは「わからない商品には手を出さない」ということだ。たとえば、投資信託は様々な投資資産をパッケージにした商品であるため、その中身は千差万別だ。投資信託を選ぶ場合は、その投資信託が「どんな投資資産(株式、債券、不動産、通貨、金など)に投資する商品か」を確認する必要がある。そして、その投資資産にしても、たとえば、「株式」であれば、どの地域の企業、どんな特徴のある企業を中心に投資するのかによって「投資信託」の値動きは異なる。また、上場株式を選ぶ場合は、どんな仕事をしているのか、業績は良いのかなど、その株式が存続し成長を続ける企業であるのか、その仕事内容を理解したい。

投資信託や上場株式の理解のためには、それぞれの内容を説明した資料をよく読むようにしたい。投資信託の場合は「交付目論見書」に特徴などが簡潔にわかりやすく説明されている。目論見書で「投資対象資産」、「投資対象地域」、「決算頻度」、そして、海外に投資する場合は、「為替ヘッジのあり・なし」を確認する。

「投資対象資産」は、「株式」の方が「債券」よりも投資リスク(価格の変動率)が大きくなりがちであり、「複合資産」とある場合は、具体的にどんな資産に投資するのかを確認したい。「投資対象地域」は、「国内」なのか、「国外」、「内外」なのをを確認する。国外に投資する商品には、為替(日本円)の変動リスクが加わる。そして、一般的に「先進国(G7に属するような成熟した経済に成長した国々など)」よりも「新興国(インドや中国、ブラジルなどこれから発展が期待される国々)」の方が、価格変動リスクが大きい。

基本的な考え方としては、中長期で資産の成長を目指す投資を行うのであれば、投資対象には「株式」が選択肢になる。そして、投資対象地域はリスクが「新興国」よりも比較的小さい「先進国」を選び、さらに、為替変動のリスクを取りたくない場合は、「国内」の株式を選ぶということになる。また、同じ先進国の株式でも「中小型株」や「半導体関連」など特定の産業に限定して投資する場合は、リスクが高くなる傾向があることに注意したい。

投資対象について理解できたら、次に、その投資信託の過去の運用成績を確認する。運用成績は「月次レポート」、「月報」などとして個々の投資信託ごとに情報開示されている。月次レポートでは、過去1カ月、過去1年、そして、投資信託が運用を開始して以来などの運用成績、また、直近までの運用成績についてはグラフで紹介されている。運用成績は、当然プラスの成績であることが望ましい。マイナスの成績の場合は、なぜマイナスであるのか、納得ができる説明がほしい。理由も定かではなくマイナスの運用成績の投資信託は、購入対象から外した方が無難だ。運用成績については、1年より3年、3年より5年など、より長い期間の運用成績を確認したい。

この運用成績を確認する場合は、同じ投資対象で運用している他の投資信託との比較もしてみたい。ウエルスアドバイザーの公式ホームページなどは会員登録等の必要もなく、誰でも無料で投資信託の運用成績の比較ができる。この運用成績の比較では、主要な株価指数との比較も行いたい。たとえば、国内株式が投資対象の投資信託であれば「TOPIX(東証株価指数)」や「日経平均株価」と比較する。米国株であれば「S&P500」、先進国株であれば「MSCIコクサイ指数」など、投資対象地域に応じた代表的な株価指数と比較する。そして、類似の投資信託や株価指数と同じか運用成績が勝る投資信託を選びたい。このような運用成績の比較をする場合でも、できるだけ長い期間で運用成績を比較するようにしたい。長い運用期間を振り返ってみると、上昇局面での上昇率、また、下落局面での下落率の程度がわかる。将来の成績を予測することはできないものの、過去の成績からおおよその値動きの傾向はイメージできるだろう。

そして最後に、投資信託の手数料を確認したい。一般的に「新NISA」で積立投資をする場合は、購入時の手数料は無料になっているケースが多い。また、購入時手数料は最初に必要なだけだが、「信託報酬(運営管理手数料)」は投資信託を保有している期間は継続して必要になる手数料なので、運用成績が変わらないような投資信託の場合は「信託報酬率」が低い投資信託を選ぶようにしたい。

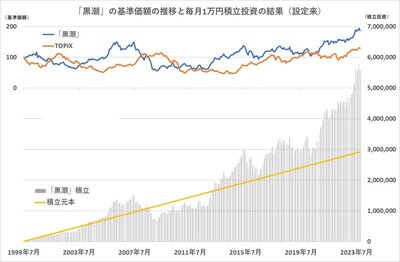

投資信託の長期の運用実績の事例として「三井住友DS 日本バリュー株ファンド(愛称:黒潮)」の設定来の成績をTOPIXと比較してみた。同ファンドは、1999年7月の設定で、20年を超える長い運用実績がある。国内株式を投資対象とし、国内株式の中でも「割安」と判断される銘柄を選んで投資する投資信託だ。同ファンドについては、運用する三井住友DSアセットマネジメントの公式ホームページには、特設ページもあり、運用を担当しているファンドマネージャーの動画でのコメントなど、運用内容の紹介には充実したコンテンツが用意されている。

設定来の運用成績を振り返ると、1999年7月の設定から10年くらいの間は、TOPIXに勝ったり負けたりを繰り返していることがわかる。この10年間には、未曽有の金融危機といわれた「リーマンショック」の期間も含まれる。同投資信託の成績が一番厳しかったのは「リーマンショック」で世界的に株価が下落した2009年2月だった。そこをボトムとして現在まで、緩やかながら一貫した右肩上がりの成績を続けている。

一方、同投資信託を使って毎月1万円の積立投資をしていた場合、2013年3月以降は投資元本を割り込むことなく、コツコツと資産が増え続けていることが確認できる。設定から164カ月目(13年8カ月)でマイナス成績を心配する必要のない安定成長期に入った。同投資信託の場合は、設定から10年以内に「リーマンショック」という大きな危機を潜り抜ける必要があった。それでも「リーマンショック」のボトム(大底)から29カ月目(2年5カ月)で運用成績がプラス圏に回復していることになる。設定から2023年9月末までで、積立金額の合計が292万円に対し、積立投資の評価額は558万円余りになっている。

同投資信託の運用成績を類似の投資信託と比較すると、2023年9月末現在で過去1年間のトータルリターンは37.45%と類似投資信託の平均である39.56%にやや劣っている。過去3年(年率)も22.84%と類似平均24.03%とやや劣るが、過去5年(年率)では10.55%と類似平均8.9%、10年(年率)でも9.91%と類似平均8.97%と類似投資信託のトータルリターンを上回る成績を残している。また、一貫してリスク(価格変動率)では類似投資信託の平均を下回っている。価格が下落するような局面で下落率が低いという特性が見てとれる。このように長期の運用成績を株価指数や類似投資信託の成績と比較することによって、同投資信託のパフォーマンスの特徴が把握できる。

「新NISA」の投資対象である投資信託や上場株式は、「元本保証がない」ということで、これまで預貯金でしか貯蓄してこなかった方々には購入に抵抗があると推察される。ただ、投資信託も上場株式も数千銘柄も種類があり、その中から、自分で選んで投資ができるというメリットがある。5年、10年という比較的長い期間を振り返って、投資信託の基準価額や株価が基調として右肩上がりになっているようなものを選ぶことができる。投資対象は、決して何でもいいということではない。投資する対象を良く調べて、納得ができる投資先を選んで始めることが重要だ。理解して納得した商品であれば、多少の価格の上下があっても、継続して投資することができるだろう。「新NISA」での投資は、1年~3年というような短期ではなく、5年、10年、20年といった長期での資産形成を意識して取り組みたい。(グラフは、「三井住友DS 日本バリュー株ファンド(愛称:黒潮)」の設定来の成績)

最新記事

- 「eMAXIS Slim」の「オルカン」と「S&P500」が利用者500万人突破も目立ち始めた格差(2025/7/23 17:30)

- 株価波乱で浮かび上がった「オルカン」の分散効果、ランキング上位に「ゴールド」や「インド株」も(2025/6/04 17:30)

- 根強い「オルカン」人気、ランクダウンの「FANG+」はパフォーマンスで見直しも =ネット証券の投信積立契約件数ランキング25年4月(2025/5/08 17:30)

- 新NISAスタート後に始めた「オルカン」つみたて投資が初めての評価損、今つみたて投資者がなすべきことは?(2025/4/30 17:30)

- 「S&P500」のトップは続くが円高で収益悪化、トランプ政権が「ゴールド」の追い風? =ネット証券の投信積立契約件数ランキング25年2月(2025/3/05 17:30)

- 新NISAの1年目の決算、「オルカン」や「S&P500」の積立投資の結果は?(2025/2/26 17:30)